القسم 9: فهم المخاطر في الأوبشن

الحد الأقصى للمخاطر والمكافأة - احتمالية الربح -أهمية تحديد حجم المركز

BEGINNER LEVEL

10/15/20252 دقيقة قراءة

في تداول الأوبشن، يُعد فهم وإدارة المخاطر أكثر أهمية من فهم الاستراتيجية نفسها. ففي حين توفر قوة الرافعة المالية عوائد مضاعفة، إلا أنها تأتي أيضاً مع خسائر محتملة مضاعفة إذا لم تتم إدارتها بعناية. سيزودك هذا القسم بتقدير أعمق للمخاطر، متجاوزاً مجرد الحد الأقصى لخسارة الصفقة

.1 الحد الأقصى للمخاطر والمكافأة: معرفة حدودك

لكل استراتيجية في تداول الأوبشن، من الأهمية بمكان تحديد بوضوح أقصى خسارة ممكنة وأقصى ربح ممكن قبل الدخول في الصفقة. لقد تطرقنا إلى هذا باختصار في استراتيجياتنا الأساسية، ولكن دعنا نعزز أهميته.

الحد الأقصى للمخاطر: هذا هو أقصى مبلغ مطلق يمكنك خسارته في صفقة معينة

لمشتري الأوبشن (أوبشن اCall/Put): أقصى مخاطر لك تكون دائماً محدودة بسعر لأبشن الذي دفعته. هذا هو السبب في أن شراء الأوبشن غالباً ما يكون جذاباً للمبتدئين – خسائرك محددة بوضوح ومحدودة

لبائعي الأوبشن (على سبيل المثال، Covered Call): أقصى مخاطر لك على الأوبشن محدودة بالخسارة غير المحققة المحتملة على السهم الأساسي الذي تملكه، مطروحاً منها الكاش المستلم. بالنسبة للCovered call (التي يجب على المبتدئين تجنبها)، يمكن أن تكون المخاطر غير محدودة نظرياً

الحد الأقصى للمكافأة: هذا هو أقصى مبلغ مطلق يمكنك كسبه في صفقة معينة

لمشتري الأوبشن (أوبشن اCall/Put): يمكن أن يكون هذا غير محدود (Call Option) أو كبيراً (Put Option)، بحد أقصى عند سعر التنفيذ مطروحاً منه ثمن الأوبشن، حيث يمكن للسهم أن ينخفض إلى الصفر فقط)

لبائعي الأوبشن (على سبيل المثال، Covered Call): الحد الأقصى لمكافأتك عادة ما يقتصر على الكاش المستلم بالإضافة إلى الفرق بين تكلفة السهم وسعر التنفيذ (إذا تم سحب السهم)

لماذا هذا مهم؟ تساعدك معرفة أقصى مخاطر على تحديد ما إذا كانت الصفقة تتوافق مع قدرتك على تحمل المخاطر. لا تدخل أبداً صفقة حيث قد تتسبب أقصى خسارة محتملة في صعوبات مالية كبيرة أو ضغوط لا مبرر لها. تساعدك معرفة أقصى مكافأة على تقييم ما إذا كان المكسب المحتمل يستحق المخاطر التي تتحملها.

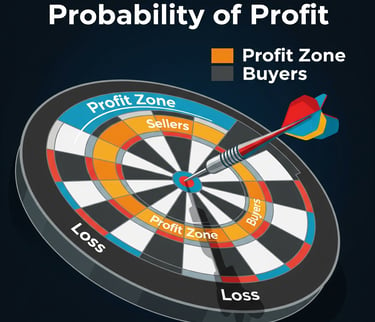

.2 احتمالية الربح: ما هي فرصك؟

بالإضافة إلى أقصى مخاطر ومكافأة، يأخذ متداول الأوبشن المحترف أيضاً في الاعتبار احتمالية الربح. يشير هذا إلى احتمالية انتهاء صلاحية صفقة الأوبشن معينة بربح

كيف تعمل: تُقدر احتمالية الربح غالباً من خلال النظر إلى حالة سعر الأوبشن والوقت المتبقي لانتهاء الصلاحية، وبدقة أكبر باستخدام نماذج تسعير الأوبشن (التي سنتناولها لاحقاً)

أوبشن OTM: هذه الأوبشنز، بحكم تعريفها، ليس لها قيمة جوهرية. لكي يكون أوبشن مربحاً عند انتهاء الصلاحية، يجب أن يتحرك السهم الأساسي بشكل كبير في الاتجاه المطلوب. لذلك، فإن شراء أوبشن عموماً له احتمالية ربح أقل

أوبشن ITM: هذه الأوبشز لديها بالفعل قيمة جوهرية. لكي يكون أوبشن مربحاً، لا يحتاج السهم إلى التحرك بنفس القدر، أو قد يتحرك قليلاً ضدك. شراء الأوبشن عموماً له احتمالية ربح أعلى من أوبشن OTM، ولكنه أيضاً أكثر تكلفة

أوبشن ATM: غالباً ما يُعتبر أن لديها فرصة 50/50 تقريباً للانتهاء داخل السعر أو خارج السعر بحلول تاريخ انتهاء الصلاحية، ولكن بسبب اضمحلال القيمة الزمنية، فإن احتمالية الربح الفعلية لأوبشن المشتراة عادة ما تكون أقل من 50%

التأثير على المشترين مقابل البائعين

مشترو الأوبشن: عندما تشتري أوبشن (Call / Put)، يكون لديك عادة احتمالية ربح أقل (خاصة بالنسبة لأوبشن خارج السعر). تحتاج إلى أن يتحرك السهم بشكل كبير وفي الاتجاه الصحيح للتغلب على اضمحلال القيمة الزمنية و التكلفه المدفوعة

بائعو الأوبشن: عندما تبيع أوبشن (Call / Put)، يكون لديك عموماً احتمالية ربح أعلى. تربح إذا انتهى صلاحية الأوبشن بلا قيمة، وهو ما يحدث إذا ظل السهم أقل من سعر التنفيذ (Call Option) أو أعلى من سعر التنفيذ (Put Option) عند انتهاء الصلاحية. العديد من الأوبشن تنتهي بلا قيمة، مما يجعل هذا مركزاً إحصائياً مواتياً إذا تمت إدارته بشكل صحيح. ومع ذلك، فإن مخاطر الخسارة للبائعين غالباً ما تكون أكبر بكثير (وغير محدودة) إذا تحركت الصفقة ضدهم

لماذا هذا مهم؟ يساعدك فهم احتمالية الربح على إجراء تقييمات أكثر واقعية لميزة تداولك. الاستراتيجيات ذات المكافأة المحتملة العالية غالباً ما تكون لها احتمالية نجاح منخفضة، والعكس صحيح. إنه عامل رئيسي في موائمة استراتيجيتك مع شهيتك للمخاطرة وأهداف التداول الشاملة

.3 أهمية تحديد حجم المركز: لا تراهن بكل ما تملك

ربما يكون الجانب الأكثر أهمية في إدارة المخاطر، والذي غالباً ما يتجاهله المبتدئون، هو تحديد حجم المركز. يشير هذا إلى مقدار رأس المال الذي تخصصه لأي صفقة أو استراتيجية فردية

القاعدة الذهبية: لا تخصص أبداً الكثير من رأس مال تداولك لصفقة واحدة

لماذا هو حاسم؟

يحمي رأس مالك: حتى لو كانت لديك استراتيجية ذات احتمالية ربح عالية، فإن أي صفقة فردية يمكن أن تخسر. من خلال تحديد حجم مراكزك بشكل صحيح، لن تتسبب صفقة أو صفقتان خاسرتان في القضاء على حسابك بالكامل

يدير التأثير العاطفي: خسارة 5% من حسابك في صفقة أسهل بكثير في التعافي منها، مالياً ونفسياً، من خسارة 50%. يساعدك تحديد حجم المركز المناسب على البقاء منضبطاً وتجنب التداول العاطفي

يسمح بالتعلم: خاصة كمبتدئ، سترتكب أخطاء. تسمح لك المراكز الصغيرة بالتعلم من هذه الأخطاء دون عواقب مدمرة

كيفية تحديد حجم المركز (إرشادات عامة، وليست نصيحة محددة)

حدد أقصى خسارة لكل صفقة: قاعدة عامة شائعة هي المخاطرة بما لا يزيد عن 1-2% من إجمالي رأس مال تداولك في أي صفقة فردية. هذا يعني أنه إذا كان حساب التداول الخاص بك 10,000 دولار، يجب أن تهدف إلى خسارة قصوى تتراوح بين 100 و 200 دولار لكل صفقة.

احسب عدد العقود: بمجرد أن تعرف أقصى مخاطر لكل صفقة، يمكنك تحديد عدد عقود لأوبشن التي يمكنك تحملها

عدد العقود = (أقصى مخاطر لكل صفقة) / (أقصى خسارة لكل عقد)

مثال: إذا كان أقصى مخاطر لديك لكل صفقة 200 دولار، ويكلف وبشن Call الطويل 2.00 دولار (200 دولار لكل عقد)، يمكنك شراء عقد واحد فقط (200 دولار / 200 دولار = 1). إذا كانت أقصى خسارة لكل عقد 100 دولار (تكلفه 1.00 دولار)، يمكنك شراء عقدين.

خذ التقلبات في الاعتبار: في الأسواق شديدة التقلب أو مع الأسهم شديدة التقلب، قد ترغب في استخدام أحجام مراكز أصغر

مثال على تحديد حجم المركز السيئ مقابل الجيد

حجم سيئ: لديك حساب تداول بقيمة 5,000 دولار. قررت شراء 10 call Option، يكلف كل منها 2.00 دولار (200 دولار لكل عقد). التكلفة الإجمالية: 2,000 دولار. إذا انتهت صلاحية ألأوبشن بلا قيمة، فإنك تخسر 2,000 دولار، أو 40% من حسابك. قد تنهي صفقة سيئة واحدة رحلة تداولك فعلياً

حجم جيد: لديك حساب تداول بقيمة 5,000 دولار. قررت المخاطرة بنسبة 2% لكل صفقة، أي 100 دولار. تجد call Option سهم أ يكلف 1.00 دولار (100 دولار لكل عقد). تشتري عقداً واحداً. إذا انتهت صلاحيته بلا قيمة، فإنك تخسر 100 دولار، أو 2% من حسابك. يمكنك التعافي بسهولة من هذا والتعلم من التجربة

تحديد حجم المركز هو تحكمك المطلق في المخاطر. بغض النظر عن مدى جودة الاستراتيجية، بدون تحديد حجم المركز المناسب، فإنك تعرض رأس مال تداولك بالكامل للخطر

4. الهامش (Margin)، التخصيص (Assignment)، ولماذا يمكن أن يتضاعف الخطر بشكل كبير

متطلبات الهامش (بشكل مبسط)

عند بيع الأوبشن (Short Options)، يطلب الوسيط المالي توفير هامش.

معادلة مبسطة لمتطلبات الهامش تم استخدامها في الحلقة:

الهامش ≈ 20% من سعر السهم − مقدار الخروج خارج نطاق التنفيذ (OTM) + قيمة علاوة الأوبشن

هذا المبلغ:

يختلف من وسيط لآخر

يختلف حسب العقد نفسه

وُجد أساسًا لحماية الوسيط، وليس لحمايتك أنت

مخاطر التخصيص (Assignment Risk)

تخصيص عقد الـ Call المباع (Short Call Assignment)

يجبرك على الدخول في مركز بيع على السهم (Short Stock Position)

الخسارة تزداد كلما ارتفع سعر السهم

تخصيص عقد الـ Put المباع (Short Put Assignment)

يجبرك على شراء الأسهم

الخسارة تكون محدودة حتى لو هبط السهم إلى الصفر

👉 ولهذا السبب تُعتبر عقود الـ Put المباعة أقل خطورة عمومًا من عقود الـ Call المباعة.

في تداول الأوبشن، يُعد فهم وإدارة المخاطر أكثر أهمية من فهم الاستراتيجية نفسها. ففي حين توفر قوة الرافعة المالية عوائد مضاعفة، إلا أنها تأتي أيضاً مع خسائر محتملة مضاعفة إذا لم تتم إدارتها بعناية. سيزودك هذا القسم بتقدير أعمق للمخاطر، متجاوزاً مجرد الحد الأقصى لخسارة الصفقة

.1 الحد الأقصى للمخاطر والمكافأة: معرفة حدودك

لكل استراتيجية في تداول الأوبشن، من الأهمية بمكان تحديد بوضوح أقصى خسارة ممكنة وأقصى ربح ممكن قبل الدخول في الصفقة. لقد تطرقنا إلى هذا باختصار في استراتيجياتنا الأساسية، ولكن دعنا نعزز أهميته.

الحد الأقصى للمخاطر: هذا هو أقصى مبلغ مطلق يمكنك خسارته في صفقة معينة

لمشتري الأوبشن (أوبشن اCall/Put): أقصى مخاطر لك تكون دائماً محدودة بسعر لأبشن الذي دفعته. هذا هو السبب في أن شراء الأوبشن غالباً ما يكون جذاباً للمبتدئين – خسائرك محددة بوضوح ومحدودة

لبائعي الأوبشن (على سبيل المثال، Covered Call): أقصى مخاطر لك على الأوبشن محدودة بالخسارة غير المحققة المحتملة على السهم الأساسي الذي تملكه، مطروحاً منها الكاش المستلم. بالنسبة للCovered call (التي يجب على المبتدئين تجنبها)، يمكن أن تكون المخاطر غير محدودة نظرياً

الحد الأقصى للمكافأة: هذا هو أقصى مبلغ مطلق يمكنك كسبه في صفقة معينة

لمشتري الأوبشن (أوبشن اCall/Put): يمكن أن يكون هذا غير محدود (Call Option) أو كبيراً (Put Option)، بحد أقصى عند سعر التنفيذ مطروحاً منه ثمن الأوبشن، حيث يمكن للسهم أن ينخفض إلى الصفر فقط)

لبائعي الأوبشن (على سبيل المثال، Covered Call): الحد الأقصى لمكافأتك عادة ما يقتصر على الكاش المستلم بالإضافة إلى الفرق بين تكلفة السهم وسعر التنفيذ (إذا تم سحب السهم)

لماذا هذا مهم؟ تساعدك معرفة أقصى مخاطر على تحديد ما إذا كانت الصفقة تتوافق مع قدرتك على تحمل المخاطر. لا تدخل أبداً صفقة حيث قد تتسبب أقصى خسارة محتملة في صعوبات مالية كبيرة أو ضغوط لا مبرر لها. تساعدك معرفة أقصى مكافأة على تقييم ما إذا كان المكسب المحتمل يستحق المخاطر التي تتحملها.

.2 احتمالية الربح: ما هي فرصك؟

بالإضافة إلى أقصى مخاطر ومكافأة، يأخذ متداول الأوبشن المحترف أيضاً في الاعتبار احتمالية الربح. يشير هذا إلى احتمالية انتهاء صلاحية صفقة الأوبشن معينة بربح

كيف تعمل: تُقدر احتمالية الربح غالباً من خلال النظر إلى حالة سعر الأوبشن والوقت المتبقي لانتهاء الصلاحية، وبدقة أكبر باستخدام نماذج تسعير الأوبشن (التي سنتناولها لاحقاً)

أوبشن OTM: هذه الأوبشنز، بحكم تعريفها، ليس لها قيمة جوهرية. لكي يكون أوبشن مربحاً عند انتهاء الصلاحية، يجب أن يتحرك السهم الأساسي بشكل كبير في الاتجاه المطلوب. لذلك، فإن شراء أوبشن عموماً له احتمالية ربح أقل

أوبشن ITM: هذه الأوبشز لديها بالفعل قيمة جوهرية. لكي يكون أوبشن مربحاً، لا يحتاج السهم إلى التحرك بنفس القدر، أو قد يتحرك قليلاً ضدك. شراء الأوبشن عموماً له احتمالية ربح أعلى من أوبشن OTM، ولكنه أيضاً أكثر تكلفة

أوبشن ATM: غالباً ما يُعتبر أن لديها فرصة 50/50 تقريباً للانتهاء داخل السعر أو خارج السعر بحلول تاريخ انتهاء الصلاحية، ولكن بسبب اضمحلال القيمة الزمنية، فإن احتمالية الربح الفعلية لأوبشن المشتراة عادة ما تكون أقل من 50%

التأثير على المشترين مقابل البائعين

مشترو الأوبشن: عندما تشتري أوبشن (Call / Put)، يكون لديك عادة احتمالية ربح أقل (خاصة بالنسبة لأوبشن خارج السعر). تحتاج إلى أن يتحرك السهم بشكل كبير وفي الاتجاه الصحيح للتغلب على اضمحلال القيمة الزمنية و التكلفه المدفوعة

بائعو الأوبشن: عندما تبيع أوبشن (Call / Put)، يكون لديك عموماً احتمالية ربح أعلى. تربح إذا انتهى صلاحية الأوبشن بلا قيمة، وهو ما يحدث إذا ظل السهم أقل من سعر التنفيذ (Call Option) أو أعلى من سعر التنفيذ (Put Option) عند انتهاء الصلاحية. العديد من الأوبشن تنتهي بلا قيمة، مما يجعل هذا مركزاً إحصائياً مواتياً إذا تمت إدارته بشكل صحيح. ومع ذلك، فإن مخاطر الخسارة للبائعين غالباً ما تكون أكبر بكثير (وغير محدودة) إذا تحركت الصفقة ضدهم

لماذا هذا مهم؟ يساعدك فهم احتمالية الربح على إجراء تقييمات أكثر واقعية لميزة تداولك. الاستراتيجيات ذات المكافأة المحتملة العالية غالباً ما تكون لها احتمالية نجاح منخفضة، والعكس صحيح. إنه عامل رئيسي في موائمة استراتيجيتك مع شهيتك للمخاطرة وأهداف التداول الشاملة

.3 أهمية تحديد حجم المركز: لا تراهن بكل ما تملك

ربما يكون الجانب الأكثر أهمية في إدارة المخاطر، والذي غالباً ما يتجاهله المبتدئون، هو تحديد حجم المركز. يشير هذا إلى مقدار رأس المال الذي تخصصه لأي صفقة أو استراتيجية فردية

القاعدة الذهبية: لا تخصص أبداً الكثير من رأس مال تداولك لصفقة واحدة

لماذا هو حاسم؟

يحمي رأس مالك: حتى لو كانت لديك استراتيجية ذات احتمالية ربح عالية، فإن أي صفقة فردية يمكن أن تخسر. من خلال تحديد حجم مراكزك بشكل صحيح، لن تتسبب صفقة أو صفقتان خاسرتان في القضاء على حسابك بالكامل

يدير التأثير العاطفي: خسارة 5% من حسابك في صفقة أسهل بكثير في التعافي منها، مالياً ونفسياً، من خسارة 50%. يساعدك تحديد حجم المركز المناسب على البقاء منضبطاً وتجنب التداول العاطفي

يسمح بالتعلم: خاصة كمبتدئ، سترتكب أخطاء. تسمح لك المراكز الصغيرة بالتعلم من هذه الأخطاء دون عواقب مدمرة

كيفية تحديد حجم المركز (إرشادات عامة، وليست نصيحة محددة)

حدد أقصى خسارة لكل صفقة: قاعدة عامة شائعة هي المخاطرة بما لا يزيد عن 1-2% من إجمالي رأس مال تداولك في أي صفقة فردية. هذا يعني أنه إذا كان حساب التداول الخاص بك 10,000 دولار، يجب أن تهدف إلى خسارة قصوى تتراوح بين 100 و 200 دولار لكل صفقة.

احسب عدد العقود: بمجرد أن تعرف أقصى مخاطر لكل صفقة، يمكنك تحديد عدد عقود لأوبشن التي يمكنك تحملها

عدد العقود = (أقصى مخاطر لكل صفقة) / (أقصى خسارة لكل عقد)

مثال: إذا كان أقصى مخاطر لديك لكل صفقة 200 دولار، ويكلف وبشن Call الطويل 2.00 دولار (200 دولار لكل عقد)، يمكنك شراء عقد واحد فقط (200 دولار / 200 دولار = 1). إذا كانت أقصى خسارة لكل عقد 100 دولار (تكلفه 1.00 دولار)، يمكنك شراء عقدين.

خذ التقلبات في الاعتبار: في الأسواق شديدة التقلب أو مع الأسهم شديدة التقلب، قد ترغب في استخدام أحجام مراكز أصغر

مثال على تحديد حجم المركز السيئ مقابل الجيد

حجم سيئ: لديك حساب تداول بقيمة 5,000 دولار. قررت شراء 10 call Option، يكلف كل منها 2.00 دولار (200 دولار لكل عقد). التكلفة الإجمالية: 2,000 دولار. إذا انتهت صلاحية ألأوبشن بلا قيمة، فإنك تخسر 2,000 دولار، أو 40% من حسابك. قد تنهي صفقة سيئة واحدة رحلة تداولك فعلياً

حجم جيد: لديك حساب تداول بقيمة 5,000 دولار. قررت المخاطرة بنسبة 2% لكل صفقة، أي 100 دولار. تجد call Option سهم أ يكلف 1.00 دولار (100 دولار لكل عقد). تشتري عقداً واحداً. إذا انتهت صلاحيته بلا قيمة، فإنك تخسر 100 دولار، أو 2% من حسابك. يمكنك التعافي بسهولة من هذا والتعلم من التجربة

تحديد حجم المركز هو تحكمك المطلق في المخاطر. بغض النظر عن مدى جودة الاستراتيجية، بدون تحديد حجم المركز المناسب، فإنك تعرض رأس مال تداولك بالكامل للخطر

4. الهامش (Margin)، التخصيص (Assignment)، ولماذا يمكن أن يتضاعف الخطر بشكل كبير

متطلبات الهامش (بشكل مبسط)

عند بيع الأوبشن (Short Options)، يطلب الوسيط المالي توفير هامش.

معادلة مبسطة لمتطلبات الهامش تم استخدامها في الحلقة:

الهامش ≈ 20% من سعر السهم − مقدار الخروج خارج نطاق التنفيذ (OTM) + قيمة علاوة الأوبشن

هذا المبلغ:

يختلف من وسيط لآخر

يختلف حسب العقد نفسه

وُجد أساسًا لحماية الوسيط، وليس لحمايتك أنت

مخاطر التخصيص (Assignment Risk)

تخصيص عقد الـ Call المباع (Short Call Assignment)

يجبرك على الدخول في مركز بيع على السهم (Short Stock Position)

الخسارة تزداد كلما ارتفع سعر السهم

تخصيص عقد الـ Put المباع (Short Put Assignment)

يجبرك على شراء الأسهم

الخسارة تكون محدودة حتى لو هبط السهم إلى الصفر

👉 ولهذا السبب تُعتبر عقود الـ Put المباعة أقل خطورة عمومًا من عقود الـ Call المباعة.